Splot kilku czynników sprawił, że obecnie na kredyt mieszkaniowy mogą sobie pozwolić jedynie te osoby, które w praktyce go nie potrzebują. W tym roku sprzedaż hipotek będzie najgorsza od prawie dwóch dekad. Natomiast dostępność mieszkaniowa jest najmniejsza od 15 lat.

Klienci coraz rzadziej sięgają po kredyt mieszkaniowy. Jednak popyt na finansowanie bankowe przy zakupie nieruchomości wcale nie zmalał. Tak jak nie zmalały potrzeby mieszkaniowe Polaków. Został odgórnie ograniczony. Stało się tak wskutek splotu kilku czynników.

Sprzedaż kredytów hipotecznych najgorsza od lat

Jak wynika z danych BIK-u, że od stycznia do października banki udzieliły niespełna 121 tys. kredytów hipotecznych na łącznie prawie 41,4 mld zł. W porównaniu z tym samym okresem ub. r. oznacza to spadek o mniej więcej połowę (48 proc. w ujęciu liczbowym i 45 proc. w ujęciu wartościowym).

Jednak skala spadków powiększa się z kwartału na kwartał. O ile na początku roku były one jednocyfrowe (-6 proc.), tak od wiosny (-39 proc.) można mówić o załamaniu czy wręcz zamrożeniu rynku (-70 proc. latem).

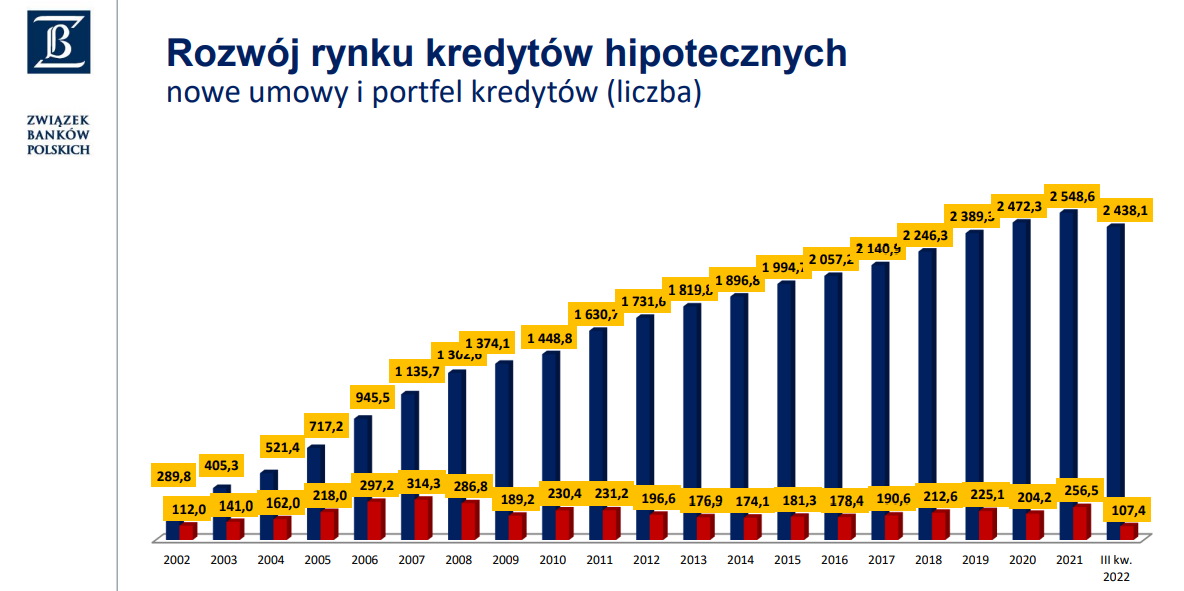

Obecny rok może być dla banków najsłabszy od wielu lat, jeśli chodzi o sprzedaż kredytów hipotecznych. Jeśli obecne tempo spadków się utrzyma, w tym roku instytucje finansowe zawrą ok. 140 tys. umów o kredyt mieszkaniowy. To najmniej od 2003 r.

Nieco mniej drastyczny będzie spadek mierzony wartością udzielonego finansowania. To prawdopodobnie skurczy się do poziomów z 2017 r.

Statystyczny kredyt mieszkaniowy maleje

Maleje również średnie kwota, na którą opiewa kredyt mieszkaniowy. W III kwartale było to 329,6 tys. zł, czyli o 6 proc. mniej w stosunku do II kwartału i o 3 proc. w porównaniu latem 2021. To pierwsza taka sytuacja od 10 lat.

W październiku było to jeszcze mniej. Przeciętny klient pożyczył średnio niecałe 326 tys. zł.

Jednak spadek średniej kwoty nowo udzielonego zobowiązania zabezpieczonego hipoteką nie jest efektem niższych cen mieszkań. Te nadal dość wyraźnie rosną. Wg danych NBP bazujących na aktach notarialnych w III kwartale zwiększyły się one o 13-20 proc. (bardziej zdrożały lokale deweloperskie).

Jednocześnie rośnie udział udział umów z większym wkładem własnym, tj. przekraczającym połowę wartości kupowanej nieruchomości. Dzieje się tak z dwóch powodów.

Po pierwsze, obecnie na kredyt mieszkaniowy w ogromnej większości decydują się lepiej sytuowane osoby, które mają większe oszczędności. Potwierdza to m.in. fakt, że dynamika spadków zobowiązań wysokokwotowych (przekraczających 0,5 mln zł) jest najmniejsza ze wszystkich grup (ok. -30 proc. po trzech kwartałach).

Po drugie, na rynku nieruchomości istotny udział mają zamiany. Chodzi o sytuację, gdy klient sprzedaje obecne lokum i przeprowadza się do innego, przy zakupie którego wspomaga się kredytem. Środki uzyskane ze zbycia starego mieszkania przeznacza na wkład własny.

Czynniki redukujące popyt na kredyt mieszkaniowy

Dlaczego popyt na kredyt mieszkaniowy jest tak drastycznie ograniczany? To skutek wystąpienia jednocześnie kilku czynników. Chodzi o:

- Wyższe stopy procentowe

- Ostrzejszą rekomendację S

- Inflację

- Spadek realnych wynagrodzeń

- Rosnące ceny nieruchomości

- Niepewność klientów

Koszt pieniądza ponoszony przez banki przekłada się na wyższe oprocentowanie kredytów hipotecznych. Obecnie jest to ok. 9,2 proc. Przed rokiem, jeszcze przed początkiem cyklu podwyżek stóp procentowych, było to ok. 2,5 proc.

Od wiosny br. KNF zaleca, by przy wyliczaniu zdolności kredytowej klientów banki do aktualnego oprocentowania doliczały jeszcze 5 pkt proc. Zatem w symulacjach muszą one zakładać, że odsetki wyniosą nawet 14-15 proc.

Najwyższa od połowy lat 90. inflacja pociąga za sobą wyższe koszty utrzymania. Najbardziej drożeją podstawowe dobra, czyli żywność, energia i paliwo. Zatem potencjalni kredytobiorcy mają mniej pieniędzy na regulowanie stałych zobowiązań.

Choć statystycznie pensje rosną, to tempo podwyżek jest mniejsze od inflacji. Zatem dochód rozporządzalny konsumentów się kurczy.

Mimo zapowiedzi i prognoz ceny nieruchomości nie spadają. W ujęciu rocznym nadal rosną.

W dodatku w ofercie deweloperów systematycznie kurczą się zasoby najtańszych mieszkań. Na niektórych rynkach (Warszawa, Kraków, Poznań, Gdańsk) nie ma już lokali w cenie poniżej 7 tys. zł za mkw. Na innych (Katowice, Wrocław) jest ich mniej niż 1 proc. wszystkich dostępnych w sprzedaży.

Pogarszająca się koniunktura gospodarcza oraz wojna na Ukrainie nie sprzyjają podejmowaniu długoterminowych zobowiązań. W efekcie kurczy się też liczba wniosków o kredyt mieszkaniowy. Tylko w październiku było ich mniej o 63 proc.

To wszystko spowodowało, że w ciągu kilkunastu miesięcy zdolność kredytowa statystycznego klienta skurczyła się o 40 proc. Obecnie zdecydowanej większości osób zainteresowanych zakupem nieruchomości ze wsparciem finansowym banku po prostu nie stać na kredyt mieszkaniowy.

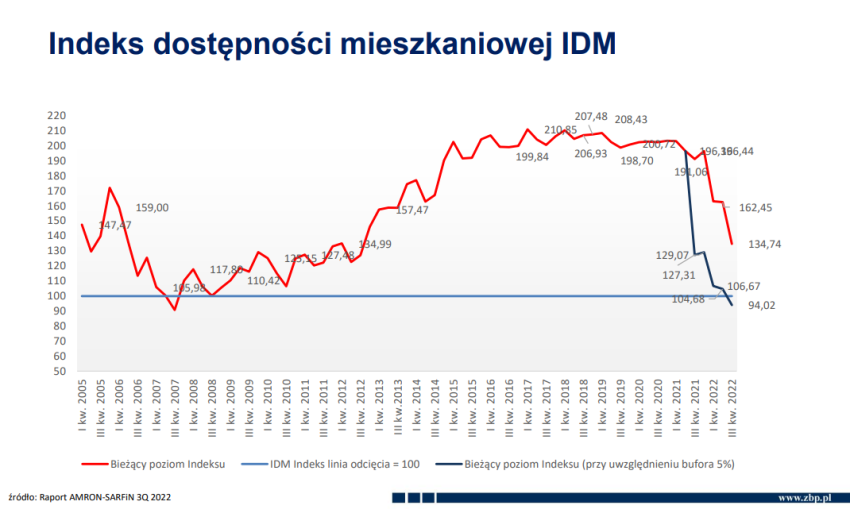

Wyliczany przez ZBP Indeks Dostępności Mieszkaniowej (134,74 pkt) znajduje się na poziomie najniższym od przełomu 2011-12. Po uwzględnieniu wspomnianej rekomendacji ma wartość najmniejszą od 2007 r. (94,02 pkt).